Tikající dluhopisová bomba

ÚHEL POHLEDU

ÚHEL POHLEDU: Hodně se toho již namluvilo o akciích, o zlatu nebo o nemovitostech coby o rozbouřených typech investic. Ale v poslední době se začalo mluvit ještě o jednom investičním nástroji, o kterém bylo dlouhou dobu ticho po pěšině. A který ani většině individuálních investorů nepřipadal moc sexy. Ale to jen proto, že o něm věděli málo.

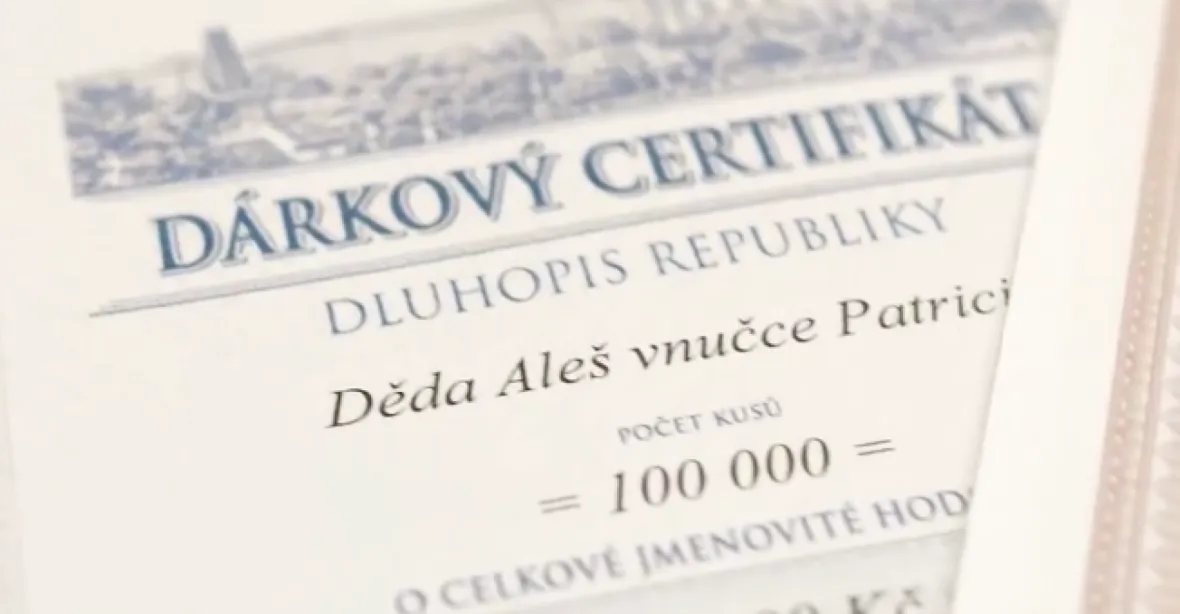

Jedná se o dluhopisy. A rovnou dodejme, že je omylem domnívat se, že většiny lidí se dluhopisy netýkají. Naopak. Většina lidí investuje prostřednictvím podílových nebo penzijních fondů a v takovém případě pravděpodobně vlastně zprostředkovaně investují do dluhopisů, i když si to třeba ani neuvědomují. Navíc na rozdíl od akcií jsou výnosy a ceny dluhopisů poměrně velmi exaktně počitatelné. A konečně ceny akcií se bezprostředně obyčejně dotýkají jen toho, kdo do akcií přímo sám investoval; zatímco ceny dluhopisů se (a nejen skrze podílové a penzijní fondy!) přímo dotýkají doslova každého, protože s prodejností dluhopisů stojí a padají státy.

Jinak řečeno, pokud stát nedokáže prodat své státní dluhopisy, bankrotuje. A kdy stát nedokáže prodat své dluhopisy? Když je nikdo nechce – tedy když jejich ceny příliš poklesnou, což je synonymem pro situaci, že je nikdo nechce. Anebo z druhé strany řečeno, když jejich výnosy (takzvané výnosy do splatnosti) vzrostou tak vysoko, že stát nemá na to, aby si mohl dovolit zájemcům o státní dluhopisy platit tak vysoký výnos jako odměnu za to, že mu půjčí skrze koupi dluhopisů peníze. Pokles cen dluhopisů a růst jejich výnosů je ekvivalent.

A proto bychom měli věnovat velkou pozornost tomu, že ceny dluhopisů na globálních trzích se dostaly do červených čísel a do takzvaného „medvědího trendu“, kdy dlouhodobý pokles přesáhne 20 %. Za posledních více než 200 let se tak stalo jen 4x. Důvod je velmi prostý: dlouhodobé navyšování peněžní zásoby během posledních zhruba 14 let, konkrétně od finanční krize 2007–2008, způsobilo nejprve globálně inflaci cen cenných papírů a nemovitostí, a teprve po poslední kapce, kterou se stal covid, se tato skrytá finanční inflace přetavila do inflace spotřebitelské. Tedy pokles cen dluhopisů je jednoduše prasknutím jejich cenové bubliny. Mohli bychom to vnímat i z obrácené strany a říkat, že zvyšování úrokových sazeb centrálních bank ve spojení s inflací zvýšilo požadovanou výnosnost investic na finančním trhu, a aby dluhopisy mohly přinést požadovanou výnosnost, musely klesnout jejich ceny (protože čím levněji koupíme dluhopis, tím máme vyšší výnos do splatnosti z držení dluhopisu). Je to jen druhá strana téže mince a je to v podstatě stejný jev popsaný jinými slovy.

Co to ale pro ekonomiky znamená prakticky? Především to, že roste obava investorů z nesplácení dluhopisů neboli zvyšuje se riziko dluhové krize. Můžeme to také vnímat tak, že takzvaná zplošťující se (či dokonce takzvaná inverzní) výnosová křivka předpovídá globální recesi. Anebo to jednoduše můžeme vnímat tak, že rozvolněná monetární politika ve většině zemí světa, která vstoupila ve známost pod lidovým označením „tisk peněz“, již narazila na své mantinely. Jednalo se v podstatě o pyramidovou hru a tato pyramidová hra se již začala hroutit a tisk peněz už více negeneruje růst cen cenných papírů. Aby tisk peněz generoval další růst cen cenných papírů včetně dluhopisů, muselo by se tisknout peněz ještě násobně více, což je ovšem v tuto chvíli již nepřijatelné kvůli enormně vysoké spotřebitelské inflaci.

Tento pokles cen dluhopisů bude trvat, dokud se cenová bublina buď úplně, anebo alespoň „dostatečně“ nevyfoukne. A to bude trvat ještě mnoho měsíců, možná až let. 14 let jsme tuhle cenovou bublinu nafukovali. Takže nechť nikdo nečeká, že nyní přes noc ji vyfoukneme. Samozřejmě to také jako vedlejší efekt znamená, že výnosy penzijních fondů budou ještě dlouho záporné či kolem nuly, takže důchodci budou chudnout. To je holt daň za to, jak hloupě se vlády a centrální banky od roku 2007 dál chovaly.

Nutno ale dodat, že ani není v zájmu lidí vrátit ceny dluhopisů k růstu. V zájmu lidí je dostat finanční trhy do rovnováhy – a to lze pouze napravením stávajících nerovnováh. Konstatuji, že nynější inflace a začínající recese jsou pouze a jenom důsledkem dlouhodobého tlakování nerovnováh a nynější pokles cen dluhopisů je pouze a jenom symptomem, vedlejším projevem, jejich narovnávání. Tedy velmi prakticky řečeno: Rozlučme se s tím, že fondy založené na dluhopisech by v dohledné době mohly vydělávat.